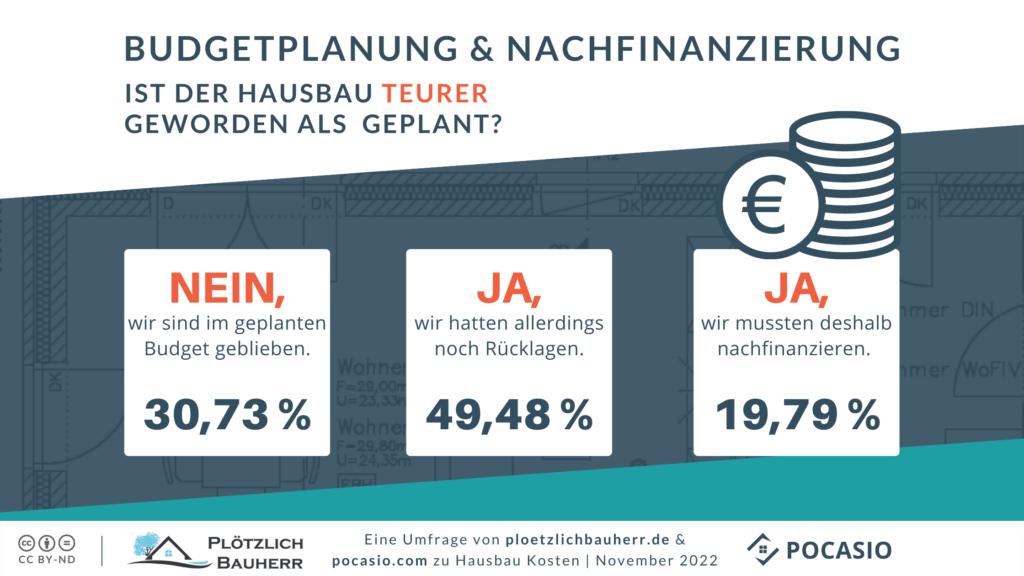

In unserer Umfrage zu den Hausbau Kosten kam heraus, dass gerade mal 30% aller Bauherren im geplanten Budget geblieben sind. Jeder fünfte stand vor der Frage: Was tun, wenn der bewilligte Bankkredit für den Hausbau aufgebraucht ist? Die Lösung heißt: Nachfinanzierung. Leider ist das oft teuer und nicht immer einfach zu bewerkstelligen.

Was ist eine Nachfinanzierung beim Hausbau?

Nicht selten werden die Kosten beim Hausbau durch die angehenden Hausbesitzer unterschätzt. Stimmt jedoch die Kalkulation bei Vertragsunterzeichnung nicht, kann es passieren, dass das Geld während des Baus ausgeht und eine Nachfinanzierung notwendig wird. Daher sollten vor dem Bau und den Kreditverhandlungen mit der Bank sämtliche Baukosten möglichst detailliert durchgerechnet und notiert werden. Neben den Handwerkerkosten sind das auch alle Baunebenkosten, wie die Grunderwerbssteuer und Erschließungskosten.

Übrigens: Die Nachfinanzierung eines Hauses ist nicht nur beim Bau ein Problem. Dies kann auch beim Kauf einer bestehenden Immobilie der Fall sein. Beispielsweise wenn unerwartete hohe Reparaturarbeiten auf einen zukommen.

Warum braucht es eine Nachfinanzierung?

Der von der Bank bewilligte Kredit kann nicht einfach aufgestockt werden. Daher wird zur weiteren Finanzierung ein zusätzlicher und damit neuer Kredit benötigt. Zu beachten ist, dass dann beide Kredite zurückgezahlt werden müssen. Daher müssen die Konditionen der Banken immer genau verglichen werden.

Wie funktioniert das Nachfinanzieren der Baufinanzierung?

Wer seinen Kredit nachfinanzieren muss oder will, hat zwei Möglichkeiten: Entweder man wendet sich an die Bank, über die bereits die Erstfinanzierung läuft, oder man sucht eine andere Bank auf. Eine Kreditaufnahme bei einer anderen Bank zur Nachfinanzierung eines Hauses ist jedoch nicht immer oder oftmals nur zu deutlich schlechteren Konditionen möglich.

Grund dafür ist die Tatsache, dass sich jeder Kreditanbieter als Gläubiger im Grundbuchamt eintragen lassen kann. Stehen mehrere Banken als Gläubiger darin, wird der Erlös einer Zwangsversteigerung nach der Reihenfolge im Grundbuch aufgeteilt. Demnach hat die zweite Bank grundsätzlich ein höheres Ausfallrisiko zu tragen. Deswegen erhebt eine neue Bank, im Falle einer Nachfinanzierung, immer höhere Zinsen, um das eigene Risiko zu senken.

Welche Arten der Nachfinanzierung gibt es?

Beim Nachfinanzieren eines Hauses gibt es verschiedene Möglichkeiten:

1. Neues Darlehen beim bestehenden Kreditgeber aufnehmen

In diesem Fall nehmen Bauherren einen zweiten Kredit beim ursprünglichen Kreditgeber auf.

2. Kredit nachfinanzieren über ein Bauspardarlehen

Manchmal kann im Rahmen eines Bausparvertrages die darin enthaltenen Bausparsumme reduziert werden und das zinsgünstige Bauspardarlehen für die Nachfinanzierung eines Kredits verwendet werden.

3. Kredit bei einer Fremdbank beantragen

Die Nachfinanzierung des Kredits für ein Haus erfolgt bei einer Fremdbank. Dafür wird der fehlende Geldbetrag bei einem weiteren Kreditgeber beantragt.

4. Ablösung und Aufstockung des bisherigen Darlehens

Das bereits aufgenommene Darlehen wird abgelöst und erhöht. Danach wird ein ganz neuer Kredit aufgenommen.

Welche Unterlagen werden für das Nachfinanzieren eines Hauses benötigt?

Zur Nachfinanzierung einer Immobilie wird eine Aufstellung der noch zu erbringenden Bauleistungen benötigt. Auch die Bestätigung eines Sachverständigen – etwa eines Architekten – dass die neuerliche Kreditsumme ausreichend ist, muss bei der Bitte um Nachfinanzierung vorgelegt werden. Außerdem benötigt der Bauherr aktuell gültige Einkommensnachweise sowie einen ausgefüllten Finanzierungsantrag.

Übrigens: Je früher die zusätzlichen Fördermittel beantragt werden, desto besser ist das. Ansonsten besteht die Gefahr, dass wegen der Bearbeitungszeit der Kredit zu spät bewilligt wird. Und bleiben dann Rechnungen unbezahlt, droht im schlimmsten Fall ein Baustopp.

Was kostet eine Nachfinanzierung?

Bauherren müssen sich darauf einstellen, dass eine Nachfinanzierung teuer wird. Da die zweite Kreditsumme meist deutlich unter der Erstfinanzierung liegt, verlangen manche Banken einen Kreditaufschlag. Der Verwaltungsaufwand der Bank ist nämlich nicht weniger groß wie bei der Erstfinanzierung. Zudem übersteigen viele Bauherren mit der Zusatzfinanzierung die Beleihungsgrenze des Hauses. Dabei ist der Beleihungswert der Betrag, den das Kreditinstitut bei einer möglichen Zwangsversteigerung mit großer Wahrscheinlichkeit für die Immobilie erhält. Er entspricht in der Regel 70 bis 90 Prozent des Kaufpreises. Übersteigt die Zusatzfinanzierung diesen Wert, verlangen die Banken dafür einen deutlich höheren Zinssatz. Einige Banken lehnen jedoch eine Nachfinanzierung aus diesen Gründen ab.

Neben dem Kreditaufschlag müssen die Kreditnehmer auch den Sachverständigen zahlen, der den Kostenvoranschlag erstellt. Wer eine Zusatzfinanzierung bei einer anderen Bank vornimmt, muss außerdem die Notargebühr für den aktualisierten Grundbucheintrag entrichten. Diese gilt nicht, wenn Bauherren die Primär- und Sekundärfinanzierung bei derselben Bank durchführen.

Welche Folgen hat eine Nachfinanzierung auf die monatliche Belastung?

Das Zusatzdarlehen muss natürlich zusätzlich zur Erstfinanzierung bedient werden. Dadurch erhöht sich die monatliche Belastung. Aufgrund der hohen Zinsen können bereits kleine Beträge eine Zusatzfinanzierung sehr teuer machen.

Ob Bauherren zunächst nur die zusätzlichen Darlehenszinsen zahlen und die Tilgung aussetzen können, hängt vom jeweiligen Kreditgeber ab. Oft können die Rückzahlungen für einige Monate oder sogar ein Jahr ausgesetzt werden.

Was ist der Unterschied zwischen einer Nachfinanzierung und einer Anschlussfinanzierung?

Die Nachfinanzierung ist ein Zusatzdarlehen zu einer laufenden Baufinanzierung. Dies ist notwendig, wenn das bewilligte Baudarlehen nicht mehr ausreicht, um damit sämtliche Baukosten zu decken.

Dagegen führen Bauherren und Käufer von Eigentumswohnungen eine Anschlussfinanzierung durch, wenn am Ende der Erstfinanzierung noch nicht alle Schulden abbezahlt wurden. Die Begriffe werden oft synonym verwendet, stehen aber in keiner Beziehung zueinander.

Was, wenn die Nachfinanzierung abgelehnt wurde?

Wer kein zusätzliches Geld von seiner Bank bewilligt bekommt, sollte sämtliche Sonderwünsche und alle nicht notwendigen Bauarbeiten verschieben. Ein Swimmingpool oder der Dachbodenausbau können auch in ein paar Jahren umgesetzt werden.

Wer für den restlichen Hausbau nur geringe Summen benötigt, kann anstelle eines Immobilienkredits einen Ratenkredit wählen. Dieser wird wie ein klassisches Annuitätendarlehen in festgesetzten Raten zurückgezahlt. Anders als bei einem Immobiliendarlehen ist es jedoch nicht möglich, die Tilgung auszusetzen.

Wie kann ich eine Nachfinanzierung vermeiden?

Nicht alles lässt sich planen. Aber mit ein paar Tipps lässt sich das Risiko zumindest verringern:

- Sorgfältig planen: Damit bereits im Vorfeld alle Kosten kalkuliert werden, sollte genügend Zeit für die Planung vorhanden sein (In eigener Sache: Genau dafür haben wir die Baukostenaufstellung in POCASIO entwickelt!).

- Beratungsgespräche: Zur sorgfältigen Planung gehören auch Beratungsgespräche über die Baukosten.

- Puffer einkalkulieren: Es ist immer besser, einen Kreditpuffer einzuplanen und Sondertilgungsoptionen mit der Bank zu vereinbaren, falls dieser nicht benötigt wird. Eine höhere Anfangsfinanzierung ist immer besser als das Nachfinanzieren.

- Grunddarlehen mit Reserveoption: Bei dieser Option kann zusätzlich zur Anfangsfinanzierung ein von vornherein nicht eingeplanter Festbetrag mit in die Finanzierung eingeplant werden. Allerdings berechnen hierfür einige Banken zusätzliche Gebühren.

- Unnötige Bauarbeiten aussetzen: Der Bau einer Sauna muss nicht gleich zu Beginn eines Hausbaus umgesetzt werden. Eine Sauna kann auch nachträglich im Untergeschoss eingebaut werden und sollte nicht der Grund für eine Nachfinanzierung sein.

Fazit: Kredit für ein Haus nachfinanzieren

Wer wegen einer falschen Planung oder unerwartet steigender Kosten seine ursprünglich bewilligte Kreditsumme nachfinanzieren muss, der muss mit gesteigerten Kosten rechnen. Denn neben dem Erstdarlehen muss fortan auch der zweite Kredit abbezahlt werden. Nicht immer kann es in diesem Fall sinnvoll sein, ein zweites Kreditinstitut um die Bewilligung zu bitten. Wegen des erhöhten Risikos sind auch die Zinsen entsprechend hoch.

Kann eine Nachfinanzierung trotz sorgfältiger Anfangsplanung nicht verhindert werden, sollten alle noch anstehenden Arbeiten auf ihre Dringlichkeit hin überprüft werden. Und hilft selbst das nicht, bleibt nur noch der Weg zur Bank.